任意整理から個人再生への切り替えは、要件をクリアすればできる

債権者と任意での和解が成立しなかったり、返済が困難になった場合などは、任意整理から個人再生へ切り替えることができます。ただし、個人再生は安定した収入の見込みがあり、債務総額が5,000万円以下の債務者しか認可されません。

また、任意整理より借金が大幅に減額されるメリットの一方で、債権者を選べないなどデメリットもあります。

目次[非表示]

任意整理から個人再生への切り替えが必要になるケースとは?

任意整理の途中で弁済が難しくなった場合、個人再生へ切り替えることは可能です。しかし、この方法が誰にでも適しているわけではありません。個人再生への切り替えが必要なケースや、個人再生を行うための要件について見ていきましょう。

任意整理から個人再生へ切り替えが必要になるケース

任意整理から個人再生へ切り替えた方がいい場合とは、どんなケースでしょうか?債務者が任意整理を希望していても、債権者側の意向で諦めざるを得ないこともあります。任意整理から個人再生へ切り替えを行う主な理由は、次の2つです。

任意での和解契約が成立しなかったケース

任意整理は裁判所を介さず、債権者との話し合いにより「任意」で和解契約を結び、借金を整理する方法です。弁護士が債権者と交渉して大半の債権者と和解が成立しても、残りの債権者がこれに応じず、訴訟を提起される事態もありえます。もし裁判に敗訴して強制執行(財産の差押え)が行われると、和解に応じてくれた債権者に返済できなくなってしまいます。このような場合は、裁判所を介した法的強制力のある個人再生を検討します。

任意整理での返済が困難なケース

任意整理では、個人再生ほどは負債が減額されません。基本的には元本以下にはならないので、「思ったより、借金が減らなかった」または「払えると思ったけど、途中で事情が変わってしまった」というケースも出てきます。

こちらも読まれています任意整理すると借金はいくら減額できる?計算方法やシミュレーションも掲載 任意整理をすると、借金を減額できることが知られています。ただ「どのくらい減額できるのか?」具体的にはわからない方が多いで...この記事を読む

任意整理手続きが終了した後は3年から5年で決められた借金額を分割で支払いますが、支払いの途中で転職や不景気の影響を受けて給料が減り、返済が苦しくなる債務者も少なくありません。このような場合は、任意整理よりも大幅に負債が圧縮できる個人再生を検討します。

個人再生には裁判所の認可要件がある

支払いの途中であっても、任意整理から個人再生へ切り替えることは問題ありません。ただし、個人再生は任意整理と違って裁判所の認可が必要です。個人再生に切り替える前に、個人再生の申立てが認可されるために必要な要件を満たしているのかどうか、よく確認しておきましょう。

要件1:定期的な収入の見込みがあること

個人再生を行うには、「債務者が将来において継続的に、または反復して収入を得る見込みがあること」という要件をクリアしなければなりません。さらに、給与所得者等再生で個人再生を行う場合は、「収入の変動幅が小さい(1/5程度以内)」という要件もあります。

要件2:借金の総額が5,000万円以下である

負債総額が5,000万円を超えていると、個人再生の申立てはできません。ただし、住宅ローンは除きます。

任意整理から個人再生へ切り替えるメリットとデメリットとは?

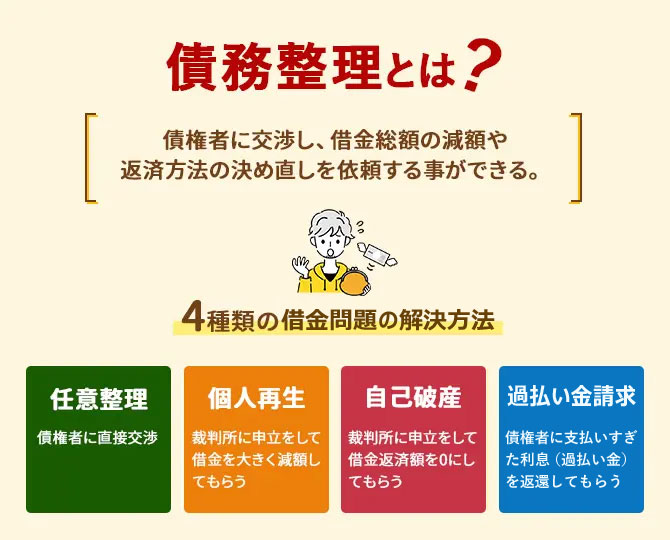

個人再生が任意整理と大きく違う点は、裁判所が介在することです。裁判所が持つ強制力は非常にメリットとなりえますが、柔軟性が欠ける点はデメリットと言えるでしょう。任意整理から個人再生への切り替えは、両方の手続きについてよく理解してから行うことが大切です。

任意整理から個人再生へ切り替えるメリットとは

任意整理から個人再生へ切り替えると、任意整理が続けられなくなった問題を解決することができます。個人再生への切り替えで得られる主なメリットを紹介します。

借金が大幅に減額される

任意整理では現行の利息制限法で利息の引き直し計算をして法定金利を超えた利息が免除されることが多いですが、基本的に元本以下にはなりません。個人再生では、最大で9割の負債が免除されることが最大のメリットです。

最低弁済基準の考え方とは?

個人再生手続き終了後に返済すべき額は、次の2つの要件(給与職者等再生の場合は3つの要件)の中で最も高いものになりますが、任意整理より返済額が減る可能性も高く検討の余地はあるでしょう。

①以下のように、民事再生法に定められている最低弁済額以上であること。

| 100万円未満の人 | 負債の全額 |

| 100万円以上500万円以下の人 | 100万円 |

| 500万円を超え1500万円以下の人 | 総額の5分の1 |

| 1500万円を超え3000万円以下の人 | 300万円 |

| 3000万円を超え5000万円以下の人 | 総額の10分の1 |

②債務者が持つ財産を処分した時に得られる価値(清算価値)以上であること

③給与所得者等再生の場合は、可処分所得の2年分以上であること

整理案に反対する債権者がいても債務整理ができる

一部の債権者が弁護士の交渉に応じず、「任意」での和解が成立しなくても、個人再生の給与所得者等再生での手続きを選べば、債権者の意向に関わらず債務整理を行うことができます。ただし、小規模個人再生での個人再生を選ぶ場合は、債権者数もしくは債務総額の1/2以上の債権者の同意が必要です。

任意整理から個人再生への切り替え時に保証人付き債務がある場合は要注意

任意整理から個人再生への切り替えは、デメリットも伴いますので慎重に検討しましょう。とくに、保証人付き債務がある場合は、保証人に迷惑をかけてしまいますので注意が必要です。

個人再生にすると債権者を選んで債務整理できない

個人再生では「債権者平等の原則」が厳格に適用されるので、借金の整理をする債権者を選ぶことができません。住宅ローンを除くすべての債権について平等に手続きを行うことになるので、保証人付き債務があるかを真っ先に確認しましょう。保証人付き債務がある場合、債務者が支払うはずだった残債が保証人に請求されるからです。請求を受けた保証人は返済に応じるか、返済ができなければ債務整理をするしかありません。

名前と住所が官報に載る

官報とは、国民に情報を告知するために国が発行している広報紙のことです。債務者の名前と住所は官報に掲載されますが、一般の人が官報を目にする機会はまずないので個人再生の事実を職場の同僚や知人に知られるリスクはほとんどありません。官報とは別に、信用情報機関に事故情報(いわゆるブラックリスト)も登録されますが、それは任意整理も個人再生も同じです。

個人再生にかかる費用が上乗せされる

個人再生へ切り替えるには、裁判所へ支払う実費や弁護士・司法書士への報酬が必要です。裁判所へ支払う実費は3万円程度(個人再生委員への報酬は除く)、報酬の相場は弁護士なら30万~50万円程度、司法書士なら20万円~30万円程度になります。それらは任意整理でかかった費用に上乗せされてしまいますが、個人再生なら借金の大幅な減額が期待できるので、損にはならないでしょう。

適切な債務整理方法を選ぶには弁護士へ相談を

任意整理から個人再生への切り替えは、要件さえクリアできれば可能です。しかし、最も望ましいのは最初から個々の債務者に適した債務整理の方法を選ぶことです。また、個人再生へ切り替えをするべきかの判断も債務者本人では難しいので、まずは弁護士など専門家への相談をおすすめします。

債務整理に強く評判の良い弁護士事務所を探す

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい