任意整理後に住宅ローンの「フラット35」の審査に通過できる?

「フラット35」は住宅金融支援機構と民間金融機関が提携している住宅ローン。最長35年の長期固定金利・低金利・保証料無料で人気です。任意整理後5年間は基本的に住宅ローンの借入は難しいのが現状です。「事故情報があるのにフラット35の審査に通った」という事例もありますが、自己資金が豊富であることなど条件が揃う必要があるでしょう。

任意整理が与える住宅ローンの影響とは何?

家族が安心して住めるマイホームに誰もが憧れますが、もし任意整理を行うと住宅ローンの借り入れにどのような影響があるのでしょうか。また、住宅ローンで人気の「フラット35」とはどのようなローンなのでしょうか。

任意整理と信用情報の関係は?

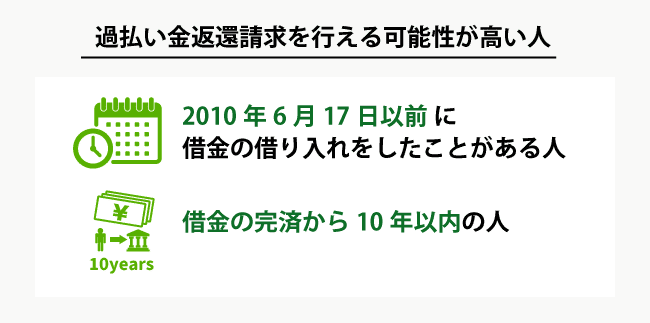

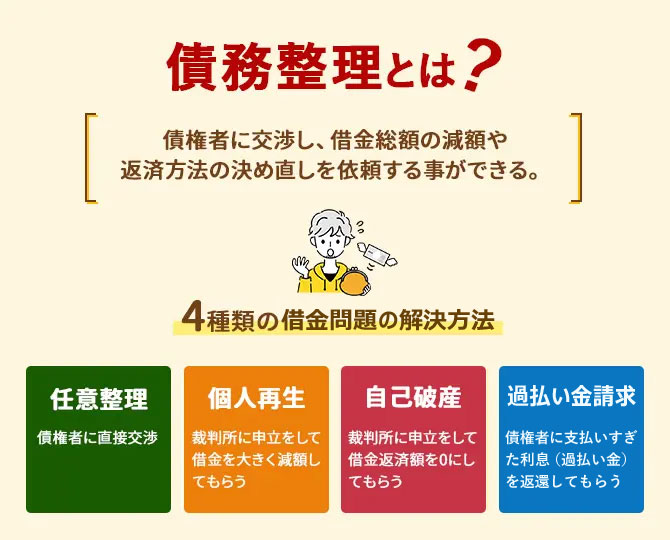

任意整理をはじめとする債務整理を行うと、俗に言う「ブラックリストに載る」状態になります。つまり、クレジットカード会社や金融機関などが加盟する信用情報機関に事故情報が登録されてしまうのです。

任意整理の事故情報は5年間

任意整理の場合は、事故情報が5年間保存されます。信用情報機関には「株式会社シー・アイ・シー(CIC)」、「株式会社日本信用情報機構(JICC)」、「全国銀行個人信用情報センター(KSC)」があり、この3つの機関はお互いに情報の交流を行っています。どの機関も情報開示を受け付けていて、手数料を支払って請求すれば、自分の信用情報に事故情報がどのように登録されているかを調べることができます。

任意整理中に住宅ローンは組める?

事故情報が登録されている間は、基本的にクレジットカードの新規申し込み・利用・更新やローンを含む新たな借り入れができません。ローンを提供する金融機関は、融資の審査の際に信用情報を照会していますので、自己情報は知られることになります。つまり、任意整理後に住宅ローンを組みたい場合は「事故情報の登録機関(5年)を過ぎてから」が基本になってきます。

こちらも読まれています任意整理を行い信用情報機関に登録されるとブラックリストに入ってしまう? 信用情報機関に異動情報が登録されるとは何か、また任意整理との関係について紹介します。...この記事を読む

住宅ローン「フラット35」のメリット

魅力の多い「フラット35」

住宅ローンは、メガバンク・地銀・信用金庫・ネット銀行など、様々な金融機関が取り扱っています。なかでも人気の「フラット35」は、住宅金融支援機構と民間の金融機関が提携して取り扱う住宅ローンですが、フラット35には保障人や保証料不要などの様々なメリットがあります。

長期の固定金利

フラット35の最大の特徴は、最大35年間の長期固定金利という点です。資金を受け取る時点で総返済額が確定するためライフプランが立てやすく、長期的に見て住宅ローンの金利水準がかなり下がっている今は、特に注目度の高い住宅ローンです。

低金利

2016年9月現在、フラット35の適用金利は1.02%という低水準です(借り入れ期間21〜35年で融資率9割以下の場合)。実際の金利は取り扱う金融機関によって異なりますが、適用金利と同じ水準をとっているケースが多くなっています。

保証料・繰上げ返済手数料が無料

通常、住宅ローンは保証料が必要ですが、フラット35は保証料が無料です。保証人を立てる必要もありません。また、総返済額を圧縮できる「繰上げ返済」を行う際の手数料も無料です。ただし金融機関の窓口で繰上げ返済を行う際は、返済金額は100万円以上となっています。

「ブラック」でもフラット35の審査に通過できる?

ただでさえ魅力の多いフラット35ですが、現在は住宅ローンの金利水準が専門家も驚くような低水準になっている時代です。賢く活用すればとてもお得にマイホームを購入できます。任意整理を検討している方や、今まさに任意整理中という方も「この好機を逃すのはもったいない」と考えるかもしれませんね。

フラット35と信用情報

では、もしも信用情報が回復していないうちにフラット35に申し込んだ場合、通過することは可能なのでしょうか?まず確認しておきたいのが、フラット35と信用情報の関係です。

フラット35の審査に関わる信用情報機関

3つの信用情報機関のうち、住宅金融支援機構が加盟しているのはJICCとKSCです。すなわち、機構はローン融資の申し込みがあった際、申し込み者の返済能力を調べるためにこの2つの機関に情報照会できるということです。

通常は住宅ローンは難しい

任意整理後の返済期間は一般的に3〜5年です。前章で述べた通り、任意整理の事故情報は5年保存されるため、任意整理中にフラット35の審査を通過することは、通常は難しいと考えられます。

5年未満でも通過できたという口コミ

しかし、不動産に関する口コミサイト「マンションコミュニティ」には、フラット35に申し込んだという任意整理経験者から次のような口コミが書き込まれています。

4年前に任意整理して2年前に完済。ネット見てると整理後に地銀で通ったという書き込みが見られたので、あわよくばと思い地銀2行に事前申し込むも余裕の否決。借入比率は25%で上場勤務だから個信さえクリアできれば通る見込みがあると思うが、高い高いハードルを越えられるかどうか。。。

この方の別の投稿によると、信用情報機関に開示請求を行ったところ、JICCには事故情報が残っていたそうです。にもかかわらず、上記の投稿の約2週間後に同じスレッド内でフラット35の審査に通ったことを報告しているのです。

「ブラック」なのにフラット35で組めた理由は?

「ブラック」なのにフラット35の審査に通過できたという、この事例。情報は少ないものの、参考になるポイントがいくつか考えられます。

自己資金が多かった

まず、「借入比率25%」という点です。物件の購入価格や建築費のうち、住宅ローンでまかなうのは25%、残りの75%は自己資金で用意できていたということです。一般的に金融機関は、自己資金が多いほど返済能力が高いと考えるため、「借入比率25%」はローンの審査には有利に働いたと考えられます。

上場企業勤務

次に、上場企業に勤務しているという点です。年収が高い水準と推測できます。住宅ローンの審査では、収入における借入の返済額の割合を示す「総返済負担率」がチェックされます。審査の基準は金融機関ごとに異なりますが、フラット35は総返済負担率を公表していて、年収400万円未満の場合は30%、年収400万円以上の場合は35%としています。審査に通ったということは、総返済負担率をクリアできたということです。

フラット35は人よりも物件重視

しかしこの方は、自己資金が豊富で上場企業勤務という条件がありながら、地銀2行の審査は通らなかったと述べています。ここで注目したいのが、民間金融機関のローンとフラット35の違いです。フラット35の審査は、「物件」の価値を重視していて民間ほど「借りる人」の条件に厳しくない傾向があります。例えば、勤続年数や雇用形態、年収の面で民間よりフラット35のほうが優遇されているのです。今回のケースでは、審査側は「事故情報がある」という点に固執せず総合的に判断したと考えられます。

任意整理をした後に住宅ローンを申し込むなら、基本的には「5年」が経過して事故情報が消えた後、がベストです。任意整理後にマイホームを持ち、安定した生活を取り戻したいという方は、住宅ローンに関する相談も含めて、ぜひ弁護士にご相談ください。

債務整理に強く評判の良い弁護士事務所を探す

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい