任意整理後の生活はどうなる?ブラックリスト中でも出来る工夫とは

目次[非表示]

任意整理後の生活はどうなる?

- 月々の返済が無理のない金額になる

- クレジットカードやローンが使用できなくなる

- 賃貸住宅への審査が通りにくくなる

- 稀に家族や会社に知られる

- ブラックリストに登録される

- スマホなどの分割払いができなくなる

任意整理後の生活には主に上記の5つの影響が出てきます。

これらの多くは信用情報機関にブラックリスト掲載されることが原因です。では以下で詳しくみていきましょう。

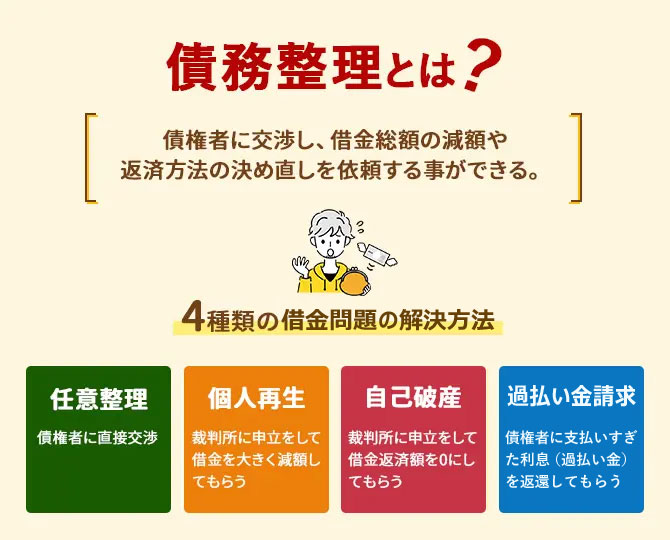

こちらも読まれています債務整理とは?メリットとデメリットや仕組みについて詳しく解説 債務整理をすれば借金の悩みを解決できることはよく知られていますが、債務整理とはどのようなもので、どうして借金問題を解決で...この記事を読む

月々の返済が無理のない金額になる

任意整理を行うことで、これまでは貸付業者が決めていた月々の返済金額が無理のないものになります。

それにより生活や精神的な負担軽減されます。

返済は基本的に3年間で分割で払っていくこととなります。

クレジットカードやローンが使用できなくなる

まず、ローンやクレジットカードを一切利用できなくなります。たとえば住宅ローンや教育ローン、車のローンなどを使えません。銀行借入もできませんし、信販会社による貸付の審査にも通りません。

自分名義のクレジットカードを作ることもできません。「審査が甘い」と有名なクレジットカードでも審査が通りませんし「総量規制」にかからない銀行カードローンも利用できなくなります。

こちらも読まれています任意整理後にクレジットカード発行やカードローン審査に通過する方法とは? 任意整理をすると、信用情報機関に「事故情報」として登録されます。5年はクレジットカードを持つことができず、5年経過しても...この記事を読む

携帯電話端末代の分割払いができなくなる

スマホや携帯電話を購入するときや機種変更するときには、端末代の分割払いを利用する方が非常に多いです。携帯電話端末は、近年10万円を超える高額なものも現れており、一括で支払うと負担が大きいからです。

ところが債務整理をしてブラックリスト状態になると、分割払いができなくなります。分割払いをするときには信販会社を通すことが通常ですが、ブラックリスト状態では信販会社の審査に通らないからです。

こちらも読まれています債務整理をしてもスマートフォンや携帯電話を持つことはできる?スマホ所持が認められるケースは? 債務整理を検討中で、整理後に携帯電話やスマートフォンの契約がどうなるのか不安な方もいるのではないでしょうか。今回は、債務...この記事を読む

保証人になることができない

ブラックリスト状態になると、他人の借金の保証人になることもできません。たとえば親や子どもが銀行借入をするときに連帯保証人になってほしいと言われても、自分は連帯保証人になれません。

子どもが奨学金借り入れをするときには親が連帯保証人になるケースが多いですが、親が自己破産していると連帯保証人になることが難しくなります。

こちらも読まれています連帯保証人とは?メリットやリスク、民法改正に伴う変化を徹底紹介 連帯保証人になることは、非常にリスクの高い行為です。ある日突然債権者から高額の請求を受け、多額の借金を背負う――といった...この記事を読む

信販会社が絡む取引もできない

ローンやクレジットカード以外にも、信販会社が関与する取引は一切できなくなると考えましょう。たとえば、賃貸アパートなどの不動産を借りるときには、信販会社を通じて家賃を支払うパターンが多いです。しかしブラックリスト状態になっていると、信販会社の審査に通らないので不動産の賃貸借契約の審査に通らない可能性が高くなります。

不動産賃貸借契約で保証会社が入るケースも同様です。信販系の保証会社が入る場合、保証会社が入居審査をするので、個人信用情報に事故情報が登録されていると、審査に落とされます。

他にも、スポーツクラブなどの会費の支払いについて、信販会社を介して行うケースなどでも審査に通らないので契約できない場合や、会費の不払いになってしまう場合などがあります。

起業の資金借り入れができない

債務整理をしても、その後再起を賭けて起業したいという方がおられます。起業の際には金融機関から資金貸付を受けたいという場合が多いでしょう。しかしブラックリスト状態になっていると、金融機関で融資を受けることができません。銀行や信用金庫などの民間の金融機関だけではなく、政府系の公庫などの金融機関も利用できません。

ブラックリストに登録される

債務整理をすると、借金の金額を減額してもらえたり免除してもらえたりするので、支払いが困難になったときには非常に効果的です。

しかし、債務整理をすると、その後「ブラックリスト状態」になってしまいます。ブラックリスト状態とは、「個人信用情報」に「事故情報」が登録されてしまうことです。個人信用情報とは、個人の借金の利用履歴についての記録です。

こちらも読まれていますブラックリストとは?載る条件と確認方法、事故情報の消し方 ブラックリストとは、債務整理や支払い延滞などをしたことで、信用情報機関に事故情報が登録された状態のことを指します。借金の...この記事を読む

任意整理後のブラックリスト状態の期間は?

債務整理をしてブラックリスト状態になってしまうと非常に不便ですが、その期間は一生続くわけではありません。いつまでブラックリスト状態が続くのでしょうか?

任意整理の場合

ブラックリスト状態の期間は、どの債務整理手続きを利用したのかによって異なります。

任意整理の場合には、比較的短いです。任意整理をすると、消費者金融やクレジットカード会社、信販会社からの借入は基本的に5年間、利用できなくなります。銀行や信用金庫などからの借入も、基本的には同じく5年間、利用できません。

個人再生の場合

個人再生をした場合、消費者金融やクレジットカード会社からの借金は、基本的に5年間、できなくなります。銀行や信用金庫などの金融機関の場合、個人再生後10年間借入ができません。

こちらも読まれています個人再生とは?手続きの条件・流れ・費用相場と5つのデメリット 個人再生(自己再生)は、住宅や車を維持したまま借金を大幅に減らせる債務整理方法ですが、適用条件が厳しく、手続きも煩雑です...この記事を読む

自己破産の場合

自己破産をすると、消費者金融やクレジットカード会社からの借入は、基本的に手続き後5年の間利用できなくなります。銀行や信用金庫などの金融機関の場合、個人再生と同様に、自己破産後10年間利用できない状態が続きます。

こちらも読まれています自己破産とは?メリット・デメリットや生活への影響を解説 自己破産とは、自分が持っている財産や収入では借金が返済できない場合に、裁判所から「支払いができない」ことの認定を受け、借...この記事を読む

このように、個人再生や自己破産をすると、特に銀行借入が厳しくなります。これは、銀行や信用金庫が加入している信用情報機関である「KSC」が、「官報」をチェックしているからです。官報とは、政府が発行している新聞のような機関誌です。

個人再生や自己破産をすると、2~3回「官報」に氏名や債務整理情報が掲載されます。このことを「官報公告」と言います。KSCは、官報掲載情報を基本的に10年間登録し続けるので、個人再生や自己破産をすると、10年の間、官報公告情報によって、ローン審査に通らなくなってしまうのです。

任意整理のブラックリスト状態でも生活するための工夫

家族名義でローンを組む

1つは、家族名義でローンを組む方法です。自己破産や任意整理などの債務整理をすると、債務整理した本人の個人信用情報には自己情報が登録されるので、その後5~10年間、借り入れができなくなってしまいます。

ただ、債務整理によって個人信用情報に事故情報が登録されるのは、債務整理した本人のみです。家族名義であれば、問題なくローンを組むことができます。たとえば、専業主婦の方が自己破産をして個人信用情報に事故情報が登録されてブラックリスト状態になったとしても、夫に十分な信用力があれば、問題なく夫名義で住宅ローンなどの各種ローンを組むことができます。

その意味で、自分に収入の無い主婦の方などの場合には、債務整理をした後のブラックリスト状態をさほどおそれる必要はありません。

家族カードを作ってもらう

債務整理をすると、「クレジットカードを利用できなくなるのがとても不便」という意見が多いです。現代社会はほとんどすべてがクレジットカード決済になっているので、カードを利用できないと相当厳しくなるでしょう。ネットショッピングなどでも、いちいち振り込みにいくのは非常に面倒ですし、代金引換にすると手数料がかかります。

家族カードとは

このようなとき、家族がいたら「家族カード」を作ってもらう方法が有効です。家族カードとは、本カードがある場合において、家族が利用するために別に発行するカードです。カードの名義も家族の氏名になります。ただ、家族カードは「契約者本人」の信用にもとづいて発行されるので、利用者が債務整理していても問題になりません。そこで、自分が債務整理でブラックリスト状態になっていても、本契約者である家族に信用問題がなければ問題なく家族カードを発行してもらえます。

たとえば夫が債務整理してブラックリスト状態になったとしても、妻が働いていてクレジットカードを発行できるのであれば、妻に家族カードを発行してもらえば問題はありません。

こちらも読まれています債務整理(任意整理)後にクレジットカードを作ることはできる? クレジットカードは、多額の現金を持ち歩かずに済む・ネット通販の支払いがスムーズにできる・利用額に応じて特典を受けられるな...この記事を読む

別居の家族と家族カード

別居の家族の場合の取扱いはカード会社によって異なっています。別居でも家族カード発行が可能な会社も多いのですが、「名字が同じ」であることが要件となるカード会社や、別居の場合には家族カードを発行できないカード会社もあります。詳細は、利用しているカード会社に確認しましょう。

別居の家族や友人にカードを借りる

同居している家族がいない場合や同居の家族にも信用力がない場合などには家族カードを発行できないケースがあります。このような場合、カードを利用することは諦めざるを得ないのでしょうか?

実際にはそういうわけでもありません。別居の親や子どもが使っているクレジットカードをそのまま借りる方法があるからです。家族カードを発行してもらうのではなく、家族名義のカードをそのまま使わせてもらうという意味です。理解のある友人がいる場合には、友人名義のカードを使わせてもらっている方もおられます。

このように他人名義のカードを使わせてもらう場合には、自分の利用した分のお金はカードを貸してくれている相手に支払わなければなりません。支払いができないと、カード会社からカードを貸してくれている人の所に請求がきてしまうので、トラブルになります。他人名義のカードを借りる場合、利用限度額などを決めておいて、絶対に使いすぎないように慎重に利用する必要があります。

デビットカードを利用する

家族もいないし、クレジットカードを貸してくれるような親切な友人もいない、という方もおられます。その場合には「デビットカード」の利用をお勧めします。デビットカードとは、カードの利用と同時に登録している口座から利用分が引き落とされるカードです。クレジットカードが後払いなら、デビットカードは同時払いです。

そこで、デビットカードを利用するときには、必ず預貯金口座にお金を入れておく必要があります。ただ、ポストペイではないので本人の信用力にはかかわりなく、ブラックリスト状態でもカードを発行できます。デビットカードもクレジットカードと同様、全国のスーパーマーケットや量販店、コンビニなどで利用できます。最近では銀行がデビットカードの発行に熱心になっているので、発行したいときには預金口座を持っている銀行に相談などに行ってみると良いでしょう。

家族名義の電話を使わせてもらう

債務整理をすると、携帯電話の端末代を分割払いできなくなるので困ってしまう方がおられます。端末の調子が悪いので機種変更したいけれど、ブラックリスト状態のせいで分割払いができないので、代金を払えないのです。

このような場合には、家族名義の携帯電話のファミリー契約を利用する方法があります。携帯電話の端末代分割払いを審査する信販会社は、契約者の個人信用情報をチェックするのであり、電話を利用する利用者の個人信用情報は無関係だからです。家族が債務整理をしておらず、料金滞納もしていないのであれば、ファミリー契約をしてもらって携帯電話を購入できますし、分割払いも可能です。

ETCパーソナルカードを利用する

ブラックリスト状態になったとき、「高速道路のETCカードを使えなくなった」という声がよく聞かれます。ETCカードはクレジットカードと一体になっていることが多いので、債務整理によってクレジットカードを止められると、同時にETCカードも使えなくなってしまうのです。

そのようなときには「ETCパーソナルカード」を利用することをお勧めします。ETCパーソナルカードは、高速道路会社が発行しているETC専用のカードです。クレジットカードの機能がついていないので、カード会社による審査がなく、ブラックリスト状態の方でも発行できます。買い物などはできませんが、高速道路代の後払いができるので、高速道路を利用する方には便利です。

公務員共済から借り入れる

公務員の方の場合には、公務員共済からの借入を利用できます。公務員共済は、個人信用情報を参照しないので、ブラックリスト状態であっても問題なく借り入れることができるからです。

ただし、以前に公務員共済から借金をしていて支払いができなくなった前歴のある方は、再度の借入が認められない可能性が高くなります。また、公務員共済からの借り入れをするときには「個人再生、自己破産をしたことがあるか?」という質問に対し、自主的に申告しなければならないケースが多いです。虚偽申告をしてはならないので、過去に個人再生、自己破産をした場合には、公務員共済での貸付を受けられない可能性が高くなります。

これに対し、過去に利用した債務整理手続きが「任意整理」であり、かつその際に公務員共済には迷惑をかけなかったのであれば、公務員共済からの貸付を受けられるでしょう。

職場や公務員共済から借り入れる

会社員の場合にも、職場貸付を利用できる可能せいがあります。職場から直接借り入れる場合には、金融機関の審査が入らないからです。

ただし、職場を通じて金融機関から借り入れをする制度の場合には、金融機関による審査が入るので、職場借入であっても利用できません。申請を出す前に、まずは職場借入の制度がどのようなものか、調べておくと良いでしょう。

任意整理後のブラックリストでわからないことは弁護士に聞いてみる

以上がブラックリスト状態でも工夫して便利に生活する方法です。債務整理をするとブラックリスト状態になることをおそれて敬遠される方がおられますが、工夫次第で、意外と便利に生活できるものです。特に信用力の高い家族がいる方の場合、ほとんど影響を受けないケースも多いです。

ブラックリスト状態について不明な点があったら、債務整理を得意としている弁護士に相談をして、具体的なあなたの状況に応じたアドバイスをしてもらいましょう。

債務整理に強く評判の良い弁護士事務所を探す

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい